貸借対照表(バランスシート)の見方とは?家計を例に解説

困っている人「貸借対照表(バランスシート)の見方が、わからない。」「どこををチェックしたら良いのか知りたい!」「注目すべきポイントを教えて欲しいなあ。」

こういった疑問に答えます。

本記事の内容

- 貸借対照表とは?

- 貸借対照表の見方がわかる!5つのブロックに分けて把握する

- 貸借対照表の注目すべき3つのポイント

- マイホームを買うと苦しくなる理由【貸借対照表をつかう】

有名な投資家、ウォーレン・バフェットは言っていました。

「プレイボーイ」を読む連中もいるが、私は年次報告書を読む

プレイボーイは雑誌です。ウォーレン・バフェット氏は、まわりが雑誌をみている中、年次報告書を読んでいたのです。ということで、ぼくも年次報告書の中のひとつである貸借対照表を読んでいこうと思います。株式投資を始めて1年、市況がよかったおかげで、いままで毎月プラスの収益です。こんなぼくが解説していきます。

貸借対照表とは?

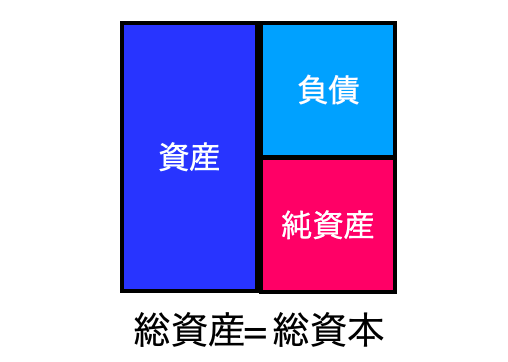

一言でいうと、「債務状態を明らかにした表」です。バランスシート(B/S)とも呼ばれ、企業の一定時点の財政状態を「資産」「負債」「純資産」からみることができます。

・資産

資産は、カンタンにいうと将来の収入につながるものです。

具体例はこちらです。

- 現金預金

- 受取手形

- 売掛金

- 有価証券

- 商品

これらは、1年以内に現金化することができるので「流動資産」と呼ばれています。一方、下の3つは、すぐに現金にすることが難しいので「固定資産」と呼ばれています。

・土地 ・建物 ・機械

原則として、現金化しやすいものから並んでいます。上の段に「流動資産」、下の段に「固定資産」が表示されています。

・負債

負債は、将来の支出につながるものです。具体例はこちらです。

- 支払手形

- 買掛金

- 短期借入金

これらは、1年以内に返さなければいけないので「流動負債」と呼ばれています。一方、1年を超えて返さなければいけないのは、「固定負債」と読んでいます。

・長期借入金 ・社債など

貸借対照表の負債は、原則として、早く返さなければいけない順番に並んでいます。上の段に「流動負債」、下の段に「固定負債」が表示されています。

・純資産

資産 - 負債 = 純資産です。

自己資本ともいいます。負債と違い、返す必要のないお金だからです。純資産(自己資本)が大きいほど、経営は安定しているといえます。

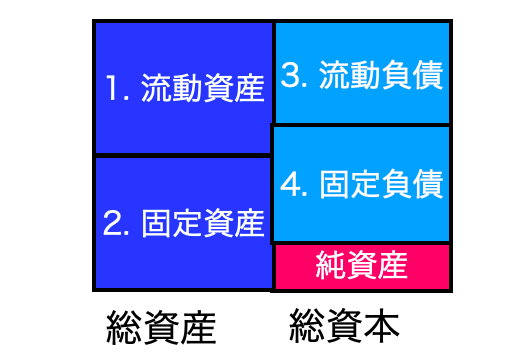

・貸借対照表の見方がわかる!5つのブロックに分けて把握する

1.流動資産

1年以内に、現金化ができる資産です。

- 現金預金

- 受取手形

- 売掛金

- 有価証券

- 商品

2.固定資産

1年以上の期間を経て、現金化ができる資産です。

- 土地

- 建物

- 機械

3.流動負債

1年以内に返さなければいけないお金です。

・支払手形 ・買掛金 ・短期借入金

4.固定負債

1年を超えて返さなければいけないお金です。

・長期借入金 ・社債など

5.純資産

資産 - 負債 = 純資産です。

最後に自分のもとに残るお金です。純資産がどれだけあるかが会社の健全性を判断する重要な指標となります。

・貸借対照表の注目すべき3つのポイント

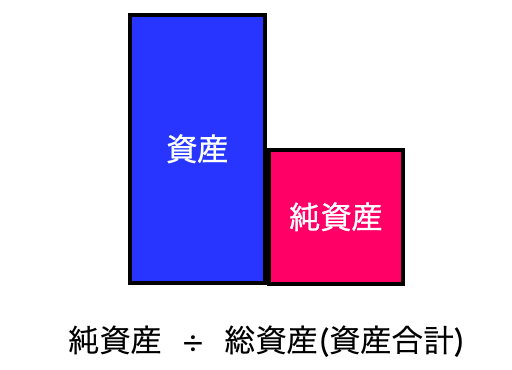

ポイント① 自己資本比率

純資産 ÷ 総資産(資産合計) × 100 = 自己資本比率(%)

自己資本比率が高いほど返済するお金が少なく、優良企業であるといえます。指標としては下表のとおりで、自己資本比率が60%あれば理想企業と考えます。

| 理想企業の自己資本比率 | 60% |

| 優良企業の自己資本比率 | 40~59% |

| 普通企業の自己資本比率 | 20~39% |

| これからの企業の自己資本比率 | 0~19% |

| 欠損企業の自己資本比率 | 0%未満 |

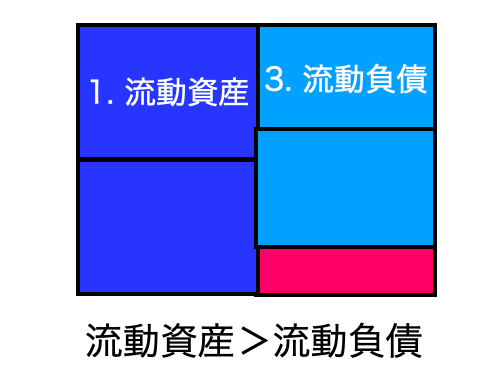

ポイント② 流動資産>流動負債

1年以内に返さなければいけない借金(流動負債)が、流動資産より大きくなっていないかがチェックポイントです。

借金(流動負債)のほうが、持っている現金より多くなると、どこからか借りなければクラッシュを起こして債務超過になります。人の場合だと、家など固定資産が差し押さえられますね。

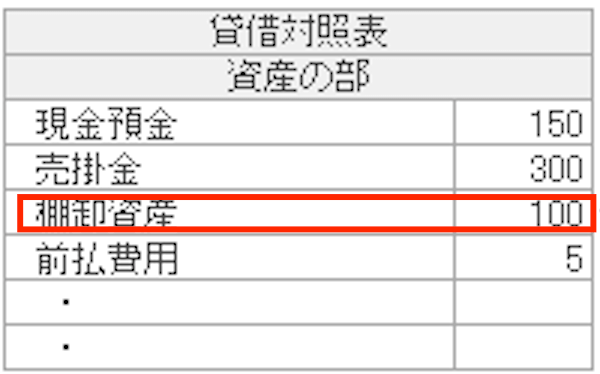

ポイント③ 在庫を多くかかえていないか

在庫は、資産(左)の棚卸資産(たなおろし しさん)に入ります。在庫を多くかかえていると、実際売れないのに、資産として計上しいるわけです。空白の資産ですね。

これは粉飾決算のリスクが高まります。粉飾決算とは、不正な会計処理によって故意に決算書を操作して虚偽の報告をすることです。企業は、株価を下げないように、いい成績を見せたいですよね。

隠れたリスクをいかに早期に発見するかが、大事です。

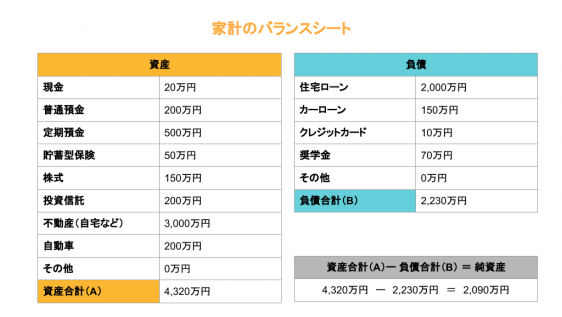

家計のバランスシートは?

資産はこちらになります。保険、マイホーム、車は固定資産ですね。

- 預金

- 株式

- 投資信託

- 保険の解約返戻金

- マイホーム

- 車

一方、負債はこちらになります。今年中に払わないといけない借金(ローン)は流動資産、のこりのローンは固定負債です。

・クレジットカード未払金 ・今年中に払わないといけない住宅ローン ・今年中に払わないといけない自動車ローン ・今年中に払わないといけない教育ローン ・来年度以降、払わないといけない住宅ローン ・来年度以降、払わないといけない自動車ローン ・来年度以降、払わないといけない教育ローン

マイホームを買うと苦しくなる理由

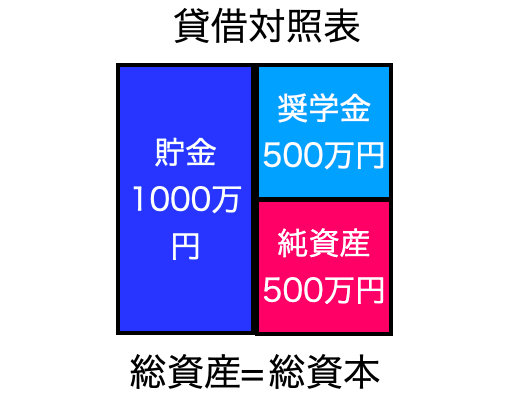

35歳のサラリーマンが、マイホームを買うとします。資産(左)は1000万円、奨学金(右)が500万円あるとします。すると、純資産(自己資本)は500万円となります。自己資本比率は次の通りになります。

純資産500万円 ÷ 総資産1000万円 × 100 = 50%

自己資本比率50%は、企業の会計において、優良企業の自己資本比率です。お金のことを、そこまで考えなくても生活できる状態ですね。

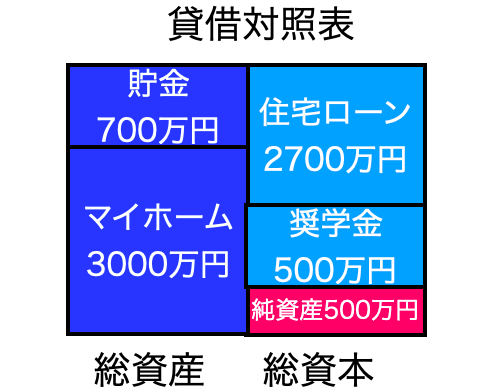

ここで、3000万円のマイホームを買うのに、頭金300万円、のこりを住宅ローンとしました。総資産3700万円。内訳は、次の通りです貯金が1000万円-頭金300万円=700万円と、マイホームの価値が3000万円です。

一方、総資本(左)は、住宅ローン2700万円、奨学金500万円、のこりのお金(純資産)は500万円です。

自己資本比率は次の通りになります。

純資産500万円 ÷ 総資産3700万円 × 100 = 13.5%

自己資本比率13.5%は企業の会計において、欠損企業の一歩手前です。財政状況がかなり悪くなりました。企業の会計においては、欠損企業です。すぐに倒産します。純資産(自己資本)は、500万円と変わらない計算なのに、家を買ったことにより財政状況が悪くなったのです。

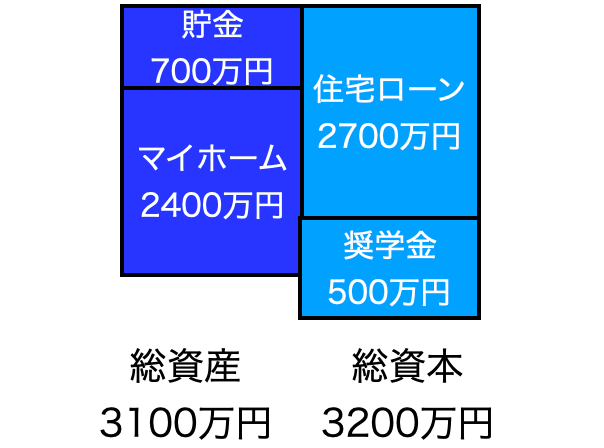

しかし現実、新築の家の場合、取得した途端に80%の値段しか売れないです。理由は、広告費、不動産の営業費、人件費など、家の価値にプラス経費がかかっているからです。つまり、家の価値は2400万円です。この場合の貸借対照表は次の通りです。

左側の総資産は3100万円に対し、右側の総資本は3200万円となり、100万円足りていない状態になります。100万円どこからか、借りないといけないですね。

住宅ローンや奨学金は、1年以内に返さなければいけない流動資産ではないので、すぐに破綻はしないですが、生活がきびしいことは、想像できます。

家を買う時は、家計の貸借対照表(バランスシート)をつくって、慎重に決めます。

企業の会計については、自己資本比率は20%〜39%が標準、40%〜69%が優良といわれています。家計でも、50%以上の自己資本比率が欲しいですね。

50%以上の自己資本比率を目指すとなると、マイホームや車は、買わないほうがいいですね。

貸借対照表を理解した後は…

貸借対照表と切っても切り離せないのは財務三表の損益計算書です。同時にチェックすることで、それぞれの効果的な見方の理解がより一層深まります!記事にまとめていますのでよかったらどうぞ。

損益計算書(PL)の見方とは?初心者でもわかるように5つの利益を読み解く

損益計算書(PL)の見方とは?収益、費用、儲けの3つだけです。損益計算書は、5つ利益がありポイントを解説しています。1.売上総利益(うりあげそうりえき)または、粗利益(あらりえき)/ 2.営業利益(えいぎょうりえき)/ 3.経常利益(けいじょうりえき)/ 4.税引前当期純利益/ 5.当期純利益

キャッシュフロー計算書の読み方を解説【8つのパターンから企業の実態を知る】

キャッシュフロー計算書の読み方を解説しています。本記事を読むと、キャッシュフロー計算書の構造から、8つのタイプを理解することができます。1. 優良タイプ / 2. 積極投資タイプ / 3. 財務改善タイプ / 4. 転換タイプ / 5. 再検討タイプ / 6. 大勝負タイプ / 7. 融資途絶タイプ / 8. 要注意タイプ